今は、大変革期であり、価値の薄くなった現通貨を変更する絶好のチャンス…

年内最後のセミナー11.23 よろしければご参加ください

お申込みはこちら

ユニバーサルコインの西村です。

喉風邪(扁桃腺の腫れ)を引いてしまいました。なので動画収録ではなく、本日はメルマガ配信致します。

本日は陰謀論抜きにして数値検証を行ってみたいと思います。

2020年初頭から始まったコロナパンデミックでは、世界中の政府、行政がワクチンメーカーから出るデータ=有効率90%以上という、あたかも100人の人に接種したら90人の人が感染や重症予防効果があるようなイメージを与える「数値データ」を世間に広めました。実際にはその根拠ではなく違う根拠から来る90%以上というデータです。※詳細は長くなるのでここでは控えます

そして、その数値根拠を一切国民には示さず、有効率90%以上というデータとそのイメージが世間に広がり、努力義務という聞いた事も無いような言葉による法律まで施行されました。

結果はどうだったでしょうか?

現在、ワクチン接種者が感染しやすいというデータ、医学的なデータは世界的に認知され、各国政府はその誤った指導を正し、謝罪、ワクチン非接種による不当解雇の失業手当、副反応死亡への補償に動いています。

日本もその事実があるにも関わらず、相変わらず5回目接種を促す広告まで出している。

これは数値データの無視と一種の犯罪です

国民の健康を著しく損なう事を分かって誤った指導をしているからです。

そこに陰謀があるのか無いのか、ご自身でご判断ください

さて、この「数値データ」

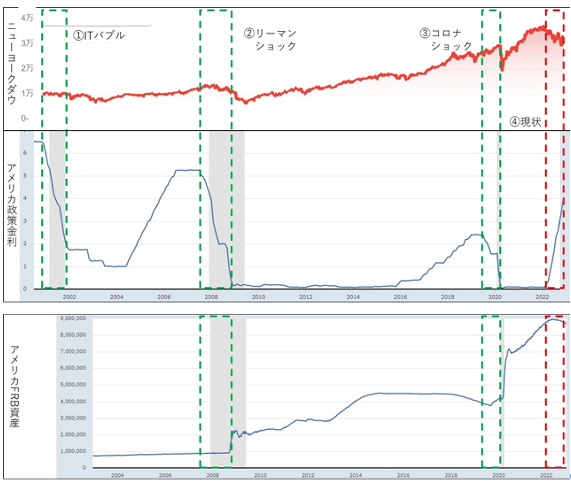

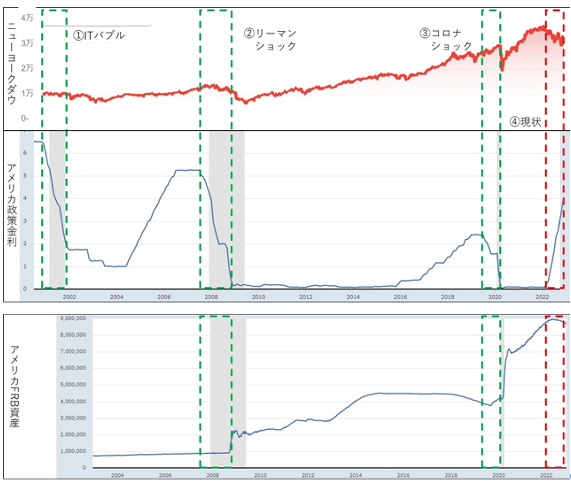

「NYダウ株式価格」「US政策金利」「FRB資産」の3つのデータを約20年分見ていきたいと思います。

私はコロナが始まる前からアメリカ$の崩壊が近いと断言してきました。

それは短期的な事では無く、世界の大きな変革期(100年単位の)に起こる事は、アメリカ$の崩壊であるという事です。

直近で円安が凄まじいので、日本円→アメリカ$へ外貨として資産分散をしている方がいらっしゃいますが、短期なら良いかと思います。※今は遅いですが

しかし、中期的にはこのアメリカドルは間違いなく崩壊へ向かっていると見えます。

ここで通貨の価値を決める際に様々な理論はあります。

MMT理論や政府の保有する国債は国の借金であるという論調や、国債残高が増えすぎると信任が損なわれ、国債暴落=通貨の崩壊を招きかねない という財務省系の正論。

しかし、今起きている事は過去の実績から見ると、

・普通に株式金融の崩壊

・膨れ上がったこの異常なモノをリセットするにはそろそろ

という事が感覚で分かると思います。

今FRB、各国中央銀行はインフレを抑える為に金利を上げ、供給マネーの引き締めにやっきです。

図の①②③をご覧ください

この20年で中央銀行は大きく3回、政策金利を上げ下げを実施してきました。

- ITバブルの際に、過剰な金融に対して金利上昇 → その後景気悪化と共に金利下げ

※この時はまだ金融緩和を大きくはしていない

②リーマンショックの際は、住宅ローン債権の詐欺的格付による信任が崩れ、なるべくしてなった金融崩壊 株式市場の崩壊は世界中に飛び火した記憶に新しいところだと思います。私の周りにいた人々もこの頃姿を消した人が多数いたと聞いています。

株価を支える為に、金利を下げていき、金融緩和も当時のFRB資産の倍になるような規模で実施したにもかかわらず、株式市場が戻るには2年以上かかりました。

しかしその株式価格を支えたのは、結局FRBの資産を増やした(リーマンショックの前から約4倍へ)マネー供給量によるもので、約2倍になりました。

- コロナショック2020年にそれまで過熱と思える金融市場に一気に世界的なロックダウンの影響が襲い掛かり、株式価格は大暴落。すかさず金利下げと金融緩和でマネー供給量を加熱していた時の更に2倍に膨れ上がらせ、今の株式市場を支えています。

そして今④

増えすぎたマネーの絶対規模をバックに、エネルギー価格の急上昇をきっかけにインフレが止まらない・・・いや止められない。人々の心理は既にバブル期の状態に陥り、何もかもがインフレしているから値上げが当たり前という状態になっている。

これをFRBは止めたい、という理由で過去にないスピードで金利上昇を行い、2022.11現在2月に0.25%→9か月で4%まで急上昇させた

この後起こることは?

“急激に上がったモノは、下げざるを得ない” これ原理原則と過去の実績から見ればそれがセオリー

足元では、景気後退を危惧する論調が増え、少しずつ景気後退の経済指標が出始めている。

来年には間違いなく景気後退の数値指標が出てくることが明白

ここで一気にそれまで我慢していた市場は暴落に向かうでしょう。リーマンショックの時と同じように

- 株式市場の崩壊 、さらに金利上昇しているので国債価格も暴落 W崩壊

さらに、これはアメリカ発で世界中が同じような動向をしているので、連鎖的に世界金融の崩壊につながることが普通に予想されます

B、株式市場の崩壊と同時に、FRB各国中央銀行が金融緩和を始める→金融市場の下支えをする しかし中途半端な金融緩和ではリーマンショックの時と同じようにすぐには戻らないので、膨大な量の現状の更に2-3倍の量を市場に流さなければ、金融市場の上昇は難しそうな数表。

A(金融緩和しない)であれば、普通に金融崩壊

B(金融緩和する)であれば、とめどないマネー量は、その秩序を保てるのか=通貨価値は担保できるのか?

通貨は現在、信用によってだけ成り立っている=信用創造

その信用が、コロナによって、現時点で1/2の価値に(本質的に)、もしBであれば更に1/2の数年で1/4になることになる。

これを国際マーケットは認めるのか?

誰が?

為替、国債マーケット、金融市場はプロの金融機関が動かしている為、一般人はほぼ介入していない。プロと言っても、その規模の大きなファンドや機関が“売る”と言ったら暴落するし、“買う”と言ったら上昇する。

日本のバブル崩壊は、何度も言うが、外資系金融機関による不動産、株式の徹底的な“売り”によるものであったという事は、NHKスペシャルでも報じられている事。

結局、大資本が“売る”と宣言したら大暴落する

そう、だから日本のバブル崩壊は決まっていた。

2008年から約9倍のマネーサプライ=1/9の価値となった現通貨$

膨らむ風船の限界はどこなのか!?

そして、彼らは今何を目指し、どんな世界にしたいのでしたでしょうか?

✓徹底的なグローバリズム=国という概念を取っ払いたい

管理社会化、共産主義は勿論ありますが、それを置いておいたとしても、世界の大転換期

イギリスポンドが世界の覇権を握った1820年頃

アメリカが世界の覇権を握った1920年頃

今2022年

そろそろですね

物事の法則に“ずっと成長し続ける”事柄はありません

成長があれば成熟、衰退という経済用語でいえばコンドラチェフの波というものがあります。

世界を500-1000年の物差しで見れば、この2020年代はまさに時代(国家=通貨)の変革期のタイミングでしょう

その時代に、何を個人が準備し、考えておくべきか!?

その一つの答えが、1000年後も変わらない普遍的価値が何か?を探り、自身の資産ポートフォリオを見つめなおす

物差しが短い現代人、彼らによってばらまかれたマネーによる金融市場の中だけで身動きをしている人々は、彼らのご機嫌で自分自身の資産を増やしも失いもする

今は、その大変革期であり、価値の薄くなった現通貨を変更する絶好のチャンスでもある

それを、この数年、数十年で演出してきたわけだ

年内最後のセミナー11.23 よろしければご参加ください

お申込みはこちら